国内电石市场是否已经触底?

陈燕

-

0

留言 -

599

浏览

市场现状:供需矛盾逐步转化 市场涨跌互现

近期国内电石市场开始出现不同的走势,局部涨跌互现。虽然市场整体仍然处于供大于求的状态,而在内蒙、陕西地区电石企业由于不堪沉重的成本压力而停车的现象有所增多。而且在山东、河南地区出现个别下游工厂由于前期价格过低或者用量提升导致电石供应趋紧,从而上调电石接收价格的操作,幅度在50-100元/吨。不过同时,天津、山东、河北等国内大部分地区电石整体供应充足,仍有下游工厂在小幅下调电石价格。

以下是目前易贸跟踪国内电石市场价格表:元/吨

产品 电石

~华东 3050-3150

~华南 3100-3150

~华北 2850-3100

~东北 3100-3150

~华中 2900-3150

~西北 2500-2900

~西南 2800-3100

后期走势:市场是否已经触底?

1.国内部分电石企业亏损严重 停车现象增多

目前西北地区电石出厂极端低价已经跌至2500元/吨,在此价格,大部分电石企业已经处于较为严重的亏损状态。在内蒙的乌海、鄂尔多斯以及陕西的神木、府谷地区,已经出现部分电石企业不堪重负,彻底停车,待市场好转后再考虑是否重新开车。

且目前这种停车现象还在逐步蔓延,故预计后期电石的供应量将随电石企业开工率下降而减少。

2.下游PVC市场好转,后期PVC开工率或将提升

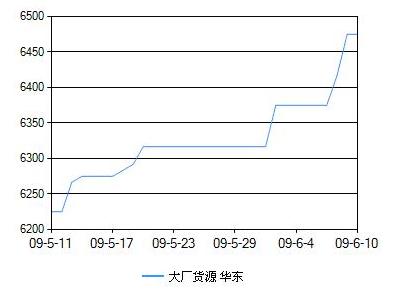

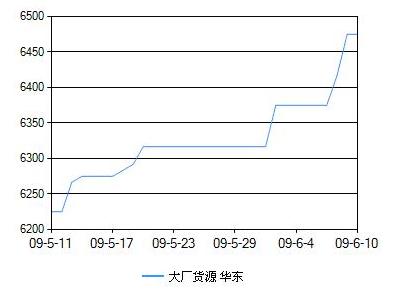

图1是近期国内华东地区大厂货源的成交价格走势图,单位:元/吨。

随着原油价格的上涨,国内市场进口PVC有所减少,国内PVC市场也开始了一轮较为有力的拉升。目前国内华东地区电石法PVC5型料的成交价格已经攀升至6500-6600元/吨,按此价格推算,至少可以说国内大部分电石法PVC生产工厂已经脱离亏损,部分西北地区企业可以说已经扭亏为盈。故后期如果PVC市场涨势可以持续,或者说可以在高位维持,那电石法PVC企业开工积极性会增大,部分企业势必会考虑提升开工率,如此一来,电石需求量将随之增加。

3.替代品价格飙升 竞争力再度显现

由于国际原油价格上涨,同时由于国际烧碱市场低迷,氯碱企业整体成本较高,从而开工积极性下降,开工率降低。故国际VCM的价格上升,且供应紧张。如此一来,在中国用来代替电石生产PVC的单体价格上涨较快,且供应量不足。我们来对比一下目前国内两种生产工艺的生产成本。

PVC生产成本

乙烯:780-830美元/吨

EDC:400美元/吨;

VCM:655-660美元/吨

电石:2725-3025元/吨

乙烯法(进口EDC和乙烯):819.2-831.2美元/吨 (6546-6642元/吨)

乙烯法成本(进口VCM):6302-6343元/吨

电石法成本(电石外购,100%开工):5515(西北)-6500(沿海)元/吨

从上表可以看出,目前沿海地区电石法企业生产成本已经基本和乙烯法企业的成本接近,如后期单体价格继续走高,两种工艺的生产成本差异将更小,甚至乙烯法成本会高于电石法。加上考虑到电石法可以消耗液氯,故部分混合法工厂开始转向或者考虑多用电石代替单体生产。这无形中也增加了电石的需求。

综合上面的几点因素,我们可以得出,国内电石市场供大于求的矛盾已经逐步缓解,预计后期电石市场逐步转向供需平衡,电石市场短期仍然低位盘整,如上述几点成为事实,不排除后期将会出现供不应求的局面。

近期市场回顾:供大于求 价格走低

在5月初,由于前期电石企业开工率提升,国内电石供应量明显增加,国内大部分下游PVC工厂开始反映原料电石在途货源充足,同时库存增加,压车现象非常普遍。而同期PVC市场低迷,PVC生产企业成本压力较大,开工率普遍处于中等水平,并没有大幅度提升,故电石市场供大于求的矛盾开始显现,局部出现了压低电石价格的现象。

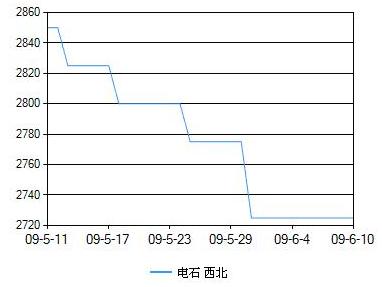

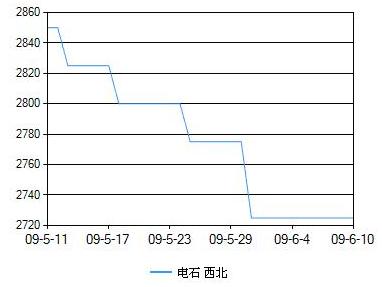

图2为近一个月以来国内西北地区电石出厂均价的走势。注:均价=(极端高价+极端低价)/2

而由上图可以看出,近一个月以来国内电石价格经历了逐步下降的过程,到目前下调幅度达到150元/吨左右。当然,这只是一个平均价格的下降幅度,如果用极端低价来衡量,到目前的下降幅度已经达到200-300元/吨,西北地区最低的出厂报价已经跌至2500元/吨左右。

商品相关帖子

商品其他帖子

更多

京公网安备 11010502036712号

京公网安备 11010502036712号